Fixrate forklarer

Likviditetsplasseringer: En guide for plassering av overskuddslikviditet

Hva mener vi med likviditetsplasseringer?

En vanlig misforståelse rundt likviditetsplasseringer er at det handler om å drive med langsiktige investeringsprodukter og tradisjonell kapitalforvaltning. Likviditetsplasseringer handler om å plassere penger på kort sikt, med muligheten for høyere rente til en lav risiko. Dette vil kunne øke inntekter for bedriften, i stedet for at pengene skal stå på en driftskonto med lav rente. I denne sammenheng anser vi investeringer til å være plasseringer som er mer langsiktige av natur, og som ofte innebærer en høyere risiko.

Likviditetsplasseringer handler for oss om å plassere penger på kort sikt, med muligheten for høyere rente med begrenset risiko, i stedet for at de skal stå på en driftskonto med lav rente.

Bankinnskudd med lav rente: En utdatert modell?

Det skjer i dag et paradigmeskifte innen likviditetsplassering. Stadig flere bedrifter velger å plassere penger de umiddelbart ikke trenger i finansielle instrumenter med muligheten for høyere rente, siden dette kan styrke bunnlinjen til bedriften.

I et typisk driftsselskap skapes overskuddslikviditeten gjennom salg av eiendeler, akkumulerte overskudd, eller ved å hente inn ny egenkapital gjennom emisjoner. Tradisjonelt har mange selskaper plassert disse midlene i en av de store bankene til nullrente eller lav rente.

Selv om innskuddene er sikre, gir plasseringen minimal eller ingen avkastning og er av mange å anse som et gratis «lån» som bedriftene gir til bankene, som bankene på sin side kan bruke til å gjøre egne investeringer. Det er vel og bra for bankene, men ikke nødvendigvis en god strategi for den enkelte bedrift, som ønsker egen avkastning på disse pengene.

Så hva er alternativene for plassering av overskudd? Det finnes mange alternativer, og nedenfor har vi oppsummert noen av de alternativene vi ser oftest.

Likviditetsplasseringer: Hvilke alternativer har typisk en bedrift?

Overordnet ser vi oftest at overskuddslikviditet plasseres på følgende to måter: Bankinnskudd og rentefond. Vi skal her ta for oss noen ulike varianter som i dag benyttes innenfor disse kategoriene. For mange selskaper er det attraktivt å fordele overskuddslikviditeten på flere av disse mulighetene. La oss starte med den mest brukte løsningen, som vi opplever at mange virksomheter bruker i større eller mindre grad: Driftskontoen.

1. Klassikeren: Driftskonto i banken

Driftskontoen er beregnet til daglig bruk for transaksjoner knyttet til virksomhetens drift, hvor penger går ut og inn. Selv om de fleste banker gir tilnærmet nullrente på driftskonto, ser vi at dette er den mest vanlige formen for «passiv» plassering av likviditetsoverskudd.

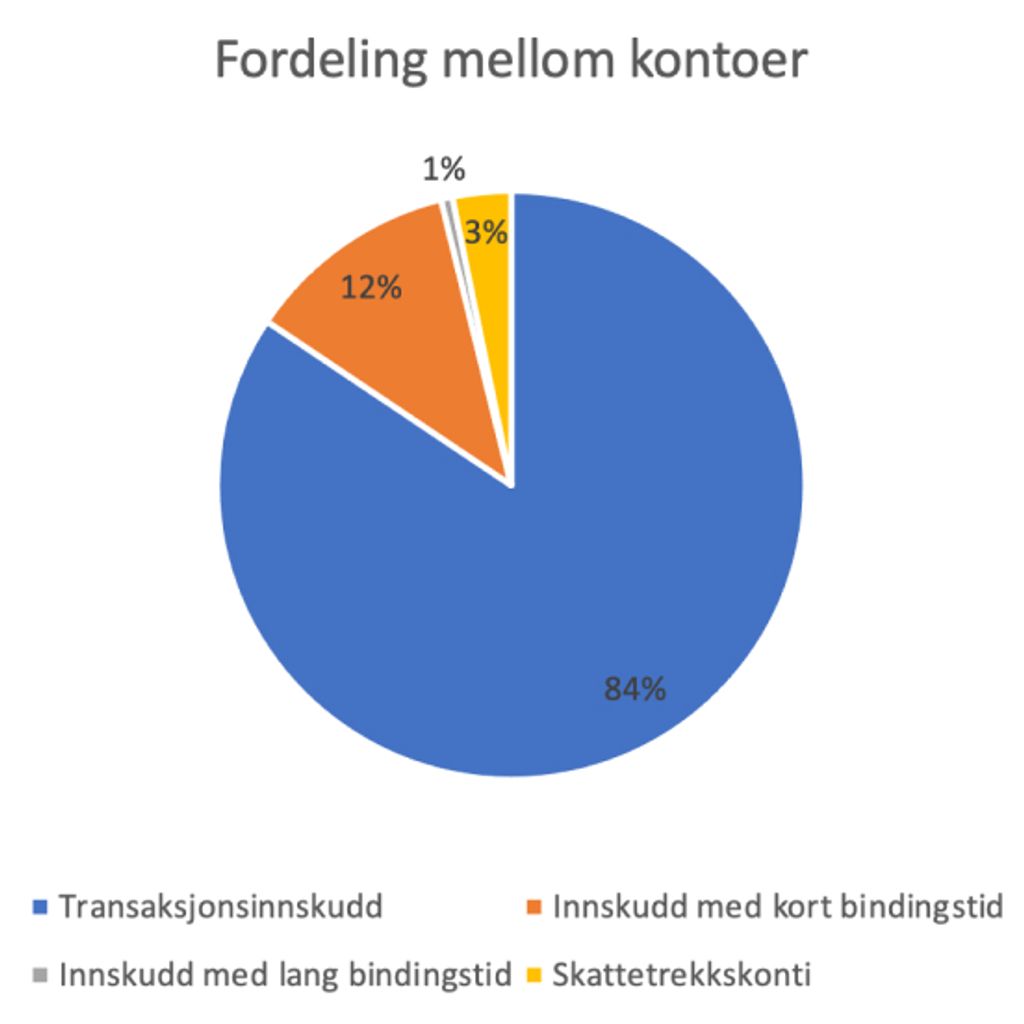

Ifølge SSB står det i dag 1100 milliarder kroner på konto hos norske virksomheter. 84 prosent av disse pengene står på ordinær driftskonto eller plasseringskonto, som SSB slår sammen og kaller "transaksjonsinnskudd". Kun 12 prosent står på kontoer med kort binding, som vist i kakediagrammet nedenfor.

En grunn til at så mye penger står på driftskonto med lav rente, er nok at mye av denne kapitalen er kortsiktig og må være klar til bruk «i morgen». Men med litt bedre planlegging kunne nok mange milliarder vært plassert annerledes, og potensielt bidratt til bedre avkastning for bedrifter.

Plasseringskonto er normalt en sparekonto med uttaksbegrensninger. Denne kontoen har en bedre rente enn driftskonto, men ikke så bra som de beste innskuddsrentene. La oss ta en kikk på de vanligste mulighetene bedrifter har utover driftskonto og plasseringskonto.

2. Konto med binding: Et bedre alternativ enn driftskonto?

Konti med binding er ofte ansett å være et bedre alternativ til den tradisjonelle driftskontoen. Dette er fordi man får mulighet til å oppnå høyere rente og avkastning med begrenset risiko. Disse kontoene kommer i hovedsak i to former: fastrenteinnskudd og innskudd med oppsigelsestid.

- Fastrenteinnskudd låser renten over en avtalt periode, noe som gir forutsigbarhet for avkastningen i bindingstiden.

- Innskudd med oppsigelsestid betyr at du må varsle banken en bestemt tid – ofte 31 dager – før midlene skal gjøres tilgjengelige for transaksjoner. Denne typen konto gir selskapet mulighet til å dra nytte av høyere renter, samtidig som selskapet beholder en viss grad av fleksibilitet.

Ifølge kakediagrammet over er 12 prosent av bedriftenes midler knyttet opp til binding eller oppsigelsesfrist. Det å gjøre en overgang fra lavrentekontoer til konti med binding kan være en strategisk manøver for bedrifter som søker å øke sin avkastning på inaktive midler. Her kan bedrifter også velge et innskuddsprodukt med NIBOR-kobling. Det fungerer omtrent som en spotpris, ved at renten følger styringsrenten pluss en margin. Da slipper bedrifter å «spille kort» med banken, som kan være kjapp med å sette ned renten og treg med å øke den.

Et tredje alternativ er rentefond.

Bankinnskudd vs. rentefond

3. Rentefond: Det beste fra flere verdener?

Mange CFO-er vil kanskje stusse litt når de hører rentefond i samme setning som likviditetsplassering, og assosiere det med mer tradisjonell investering. Merk at vi her ikke tenker på langsiktige investeringer, men kortsikte plasseringer med høy likviditet. Enkelte rentefond kan gi det mange bedrifter anser som «det beste av flere verdener»: Fleksibilitet, mulighet for høyere rente og begrenset risiko.

Når vi sier «enkelte rentefond» er det fordi rentefond er en samlekategori for flere typer fond: Likviditetsfond, obligasjonsfond og High Yield-fond er de tre hovedkategoriene.

Innen likviditetsplassering ser vi at det er likviditetsfond som benyttes mest. Disse fondene har ulike grader av risiko, så vi skiller mellom ordinære likviditetsfond og likviditetsfond med lavere risiko.

Overordnet er likviditetsfond en type rentefond med korte lån, hvor motpartene er sterke og ratet innen Investment Grade-delen av lånemarkedet. Lånene her har kort rentebinding og innebærer derfor en lavere renterisiko sammenlignet med fond som investerer i instrumenter med lengre rentebinding. Likviditetsfond foretrekkes av mange bedrifter i stedet for bankinnskudd, fordi det gir mulighet for økt avkastningen med et begrenset risikonivå. Men også fordi likviditeten er mye bedre (3 dager) enn bankinnskudd via Fixrate (31 dager).

Les mer om rentefond i artikkelen "Rentefond: En guide til alternativ plassering av likviditet".

Likviditetsplasseringer på Fixrate

Hvordan Fixrate utfordrer markedet for likviditetsplasseringer

Fixrate er en ny, banebrytende plattform hvor bedrifter kan plassere overskuddslikviditet trygt, raskt og enkelt, og slik få mulighet til å øke avkastningen på disse midlene – alt på én flate i et brukervennlig grensesnitt.

Vi har skapt en plattform med tilgang til en rekke rentefond og bankinnskudd fra over 70 banker og fondsforvaltere, hvor bedrifter enkelt kan velge det beste tilbudet for sin egen likviditet. Likviditetsplassering har aldri vært enklere! Registrer deg nå for å komme i gang.

Les mer om likviditetsplasseringer

CFOens guide til likviditetsplasseringer

5 min lesetid

13. May 2024 08:39

En økonomisjef bruker mest tid på kjernevirksomheten, men også overskuddslikviditet kan være lønnsomt å ta tak i. Temaet kan virke komplekst, men er overkommelig og potensielt lønnsomt. I denne artikkelen ser vi på mulige alternativer og hvordan man kan tenke.

Slik forvalter du overskuddslikviditet på en enkel måte

5 min lesetid

17. Apr 2024 10:17

Økonomisjef, finansdirektør eller daglig leder er gjerne ansvarlig for bedriftens likviditet. Dette alene kan være vanskelig nok, å alltid sørge for at kassa har klingende mynt for investeringer og løpende drift. Men, med bakgrunn i dårlig innskuddsrente på driftskonto, så skal man altså i tillegg sette av tid til å bedrive forvaltning av pengene? Denne artikkelen forklarer hvordan man som økonomisjef på en enkel måte kan forvalte overskuddslikviditeten.

Strise plasserer rekordemisjon i likviditetsfond - mens de jobber mot en verden fri for økonomisk kriminalitet

5 min lesetid

22. Apr 2024 11:37

I miljødebatten snakkes det mye om et nullutslippsmål. Banknæringen har sitt eget null-mål. For dem handler det om en fremtidig verden fri for økonomisk kriminalitet. I dette arbeidet spiller norske Strise en viktig rolle.

Om denne artikkelen

Dette er en informasjonsartikkel som er utarbeidet for å gi en generisk og forenklet innføring om plassering av overskuddslikviditet. Denne teksten er ikke ment å utgjøre investeringsråd eller investeringsanbefalinger, ei heller juridisk rådgivning. Personer som vurderer å investere bør søke rådgivning før eventuell investering gjøres. Husk også at historisk avkastning aldri er en pålitelig indikator for fremtidig avkastning. Fremtidig avkastning vil blant annet avhenge av markedsutviklingen, forvalters dyktighet, verdipapirfondets risiko, samt kostnader ved kjøp, vedlikehold og salg. Avkastningen kan også bli negativ, og investert kapital kan gå tapt.