Fixrate forklarer

Rentefond: En guide til alternativ plassering av likviditet

Hva er et rentefond?

Et rentefond er et fond som plasserer pengene i rentebærende papirer som obligasjoner og sertifikater. Obligasjoner er typisk lån som varer 3-5 år før de skal betales tilbake i sin helhet, mens sertifikater er lån under ett år.

Disse verdipapirene utstedes av en rekke aktører som ønsker å finansiere seg selv, inkludert stat, kommuner, private selskaper og finansinstitusjoner. Rentefond samler inn kapital fra investorer og bruker det til å kjøpe en portefølje av slike rentebærende verdipapirer.

Fondet gir avkastning til investorene gjennom renteinntekter og verdien av rentepapirene kan variere med markedsrentene og kredittverdigheten til utstederne underveis. Rentefond reguleres av et felleseuropeisk regelverk ("UCITS") for å bidra til transparens, trygghet og likviditet for investorene.

Hvorfor plassere overskuddslikviditet i et rentefond (og hvilke alternativer har jeg)?

Å plassere overskuddslikviditet er en viktig del av enhver virksomhets økonomiske strategi. Rentefond med lavere risiko er ansett som en attraktiv plasseringsmulighet for selskaper som ønsker høyere avkastning på sin disponible kapital, spre risiko og ivareta god likviditet. Et annet populært alternativ er bankinnskudd.

Å plassere overskuddslikviditet er en viktig del av enhver virksomhets økonomiske strategi

Likviditet: Hvor raskt kan jeg frigjøre midler i et rentefond?

Noe mange lurer på er hvilken likviditet man har når man plasserer penger i rentefond. Norske rentefond har typisk en likviditet på T+2 dager. Det vil si at dersom salgsordre for eksempel blir lagt inn før oppgitt cut-off tid på en mandag (normalt mellom kl 08.00 og 11.30 - se fondssidene for det aktuelle fond for tidsfrister), så er midlene som regel tilbake på oppgitt konto i hovedbank på onsdag. I praksis kan man si at det tar 3 virkedager. Til sammenligning er det 31 dager minimum oppsigelsestid for bankinnskudd gjennom Fixrate.

Hvilke typer rentefond finnes?

Det er flere typer rentefond tilgjengelig i markedet. Hovedkategoriene er noe forenklet likviditetsfond, obligasjonsfond og høyrentefond. Hver type fond har forskjellige egenskaper og risikoprofiler. Som investor bør du vurdere nøye hvilken type fond som passer best for din bedrifts spesifikke behov og risikotoleranse. Dersom du er usikker eller har behov for hjelp til å gjøre slik vurdering burde du søke råd fra en rådgiver som kjenner situasjonen til selskapet.

1. Likviditetsfond

Disse fondene velges ofte av selskaper som søker stabilitet og likviditet i sine plasseringer. Et likviditetsfond investerer hovedsakelig i kortsiktige rentebærende verdipapirer med lav risiko og høy kredittkvalitet – ofte sertifikater, men også lengre lån som er i slutten av sin levetid på kjøpstidspunktet. Norske likviditetsfond investerer typisk i det vi kaller Investment Grade-segmentet av rentemarkedet. Dette er en rating som gis til utstedere som klassifiseres som de sikreste betalerne i lånemarkedet.

Her er et eksempel på 5 års avkastningsprofil for et typisk likviditetsfond med lav risiko. Fondet heter Storebrand Likviditet B. Fondet har i perioden gitt en avkastning på 11.82% totalt frem til 15. mars 2024. Grafen viser også at fondet falt ca 0,8 % i mars 2020 (corona) og at det tok ca 1 måned før verdien var oppe på gamle toppnivåer.

Historisk avkastning er ingen pålitelig indikator for fremtidig avkastning. Fremtidig avkastning vil blant annet avhenge av markedsutviklingen, forvalters dyktighet, verdipapirfondets risiko, samt kostnader ved kjøp, vedlikehold og salg. Avkastningen kan også bli negativ, og investert kapital kan gå tapt.

2. Obligasjonsfond

Innenfor obligasjonsfond-kategorien har forvalter større frihetsgrader enn innenfor likviditetsfond-kategorien. Utfallsrommet på opp- og nedsiden er derfor større. Obligasjonsfond investerer vanligvis i et bredt spekter av obligasjoner med varierende løpetider og kredittrisiko. Det er lengden på lånene som gjør at risikoen ofte er høyere for obligasjonsfond enn for likviditetsfond. Men obligasjonsfond kan også ha kort rentebinding og dermed tilsvarende renterisiko som et likviditetsfond. Definisjonen av et obligasjonsfond ligger altså ikke på hvor lang rentbinding de underliggende lånene kan ha, men i hvor lang løpetid de kan ha.

Obligasjonsfond kan i noen tilfeller også ha en større eller mindre del av sine investeringer i høyrentemarkedet, noe som gir en høyere risiko og høyere forventet avkastning på totalen.

Her er et eksempel på 5 års avkastningsprofil for et typisk obligasjonsfond med medium renterisiko. Fondet heter Danske Invest Norsk Obligasjon Institusjon A og har i 5 år frem til kursdato 15. mars 2024 generert 12,40% avkastning til andelseiere.

Historisk avkastning er ingen pålitelig indikator for fremtidig avkastning. Fremtidig avkastning vil blant annet avhenge av markedsutviklingen, forvalters dyktighet, verdipapirfondets risiko, samt kostnader ved kjøp, vedlikehold og salg. Avkastningen kan også bli negativ, og investert kapital kan gå tapt.

3. Høyrentefond

Disse fondene har potensial for høyere avkastning, men med tilsvarende høyere risiko. Høyrentefond (også kalt high yield fond) investerer som regel utelukkende utenfor Investment Grade-markedet, i det som kalles High Yield eller høyrentemarkedet, hvor kredittratingen er lavere enn Investment Grade. Mange bedrifter vil ikke ha behov for eller være villige til å investere i denne typen fond med sin overskuddslikviditet.

Fixrate tilbyr per i dag ikke rene høyrentefond.

Hvordan fungerer et rentefond (hvordan får jeg avkastning)?

Rentefond genererer avkastning for investorer gjennom to hovedkilder – renteinntekter og kursgevinst/-tap:

- Renteinntekter utgjør som regel hovedandelen av avkastningen til et vanlig rentefond. De oppstår når fondet mottar rentebetalinger fra de underliggende verdipapirene i porteføljen. Disse tikker inn gjennom året, så lenge låntagerne har midler til å betale for seg.

- Kursgevinst/-tap oppstår når verdien av verdipapirene i porteføljen endres som følge av endringer i markedsforholdene og prisen verdipapirene handles for. Når et lån eller en rentefondsportefølje har lengre lån eller rentebinding, kan verdien av porteføljen gå opp eller ned underveis basert på at obligasjonene prises til en markedsverdi hver dag og handlene som gjøres i verdipapirene. Jo lenger rentefølsomhet (også kalt rentedurasjon eller rentebindingstid), dess mer svinger fondet i verdi. Hvis fondet har en rentedurasjon på 2, betyr det at verdien øker med 2 % når renten faller med 1 %, og motsatt. Og jo lenger kredittfølsomhet (også kalt løpetid på lån), dess mer svinger fondet i verdi.

Hvilken risiko er forbundet med rentefond?

Rentefond henter som regel sin avkastning gjennom å eksponere seg i større eller mindre grad mot tre viktige parametere:

- Kredittrisiko

- Renterisiko

- Kredittverdighet

De lån som handles av rentefond har som regel blitt vurdert ut fra hvor høy rente långiver vil akseptere mot den enkelte låneutsteder. Det vi kaller kredittpremien er en refleksjon av denne antatte risikoen.

Eksempel: Å låne ut penger til en norsk sparebank utgjør vanligvis mindre risiko enn å låne ut penger til et selskap som skal starte med å lete etter sjeldne mineraler på den norske havbunnen. Dette betyr at norske sparebanker som regel betaler mindre for samme type lån over samme tidshorisont.

Når et lån varer i flere år, kan risikoen endre seg underveis. Dette kan få konsekvenser for kredittpremien. La oss for eksempel si at lånet har en varighet på 5 år. Hvis man ved utstedelsen av lånet krevde 2 % over risikofri rente, kan man etter 2 år oppdage at dersom man vil selge dette lånet, så vil markedet kreve 3 % over risikofri rente grunnet endrede markedsforhold. I dette tilfellet vil typisk verdien av obligasjonen gå ned for å få til en handel dersom man ønsker dette. Dette kalles kredittrisiko og denne risikoen øker ved lengre lån.

Dersom man har en portefølje av lån som har bundet renten over lengre tid, så vil porteføljen være mer utsatt for positive eller negative prisutslag i et marked hvor renten svinger mye opp eller ned i lånenes løpetid. Dette kalles renterisiko.

Som nevnt over er det slik at høyt ratede selskaper definert som Investment Grade typisk betaler mindre for lån enn selskaper som utsteder i høyrentemarkedet. Dersom selskapene underveis blir mer sikre eller usikre, og kanskje til og med får endret kredittrating, så vil prisene på deres lån gå opp eller ned i takt med dette. Lavere ratede lån og selskaper blir vanligvis avkrevd en høyere rente enn de som er høyt ratet. Dette gir avkastning eller tap som er linket mot endring i kredittverdighet.

Bankinnskudd vs. rentefond

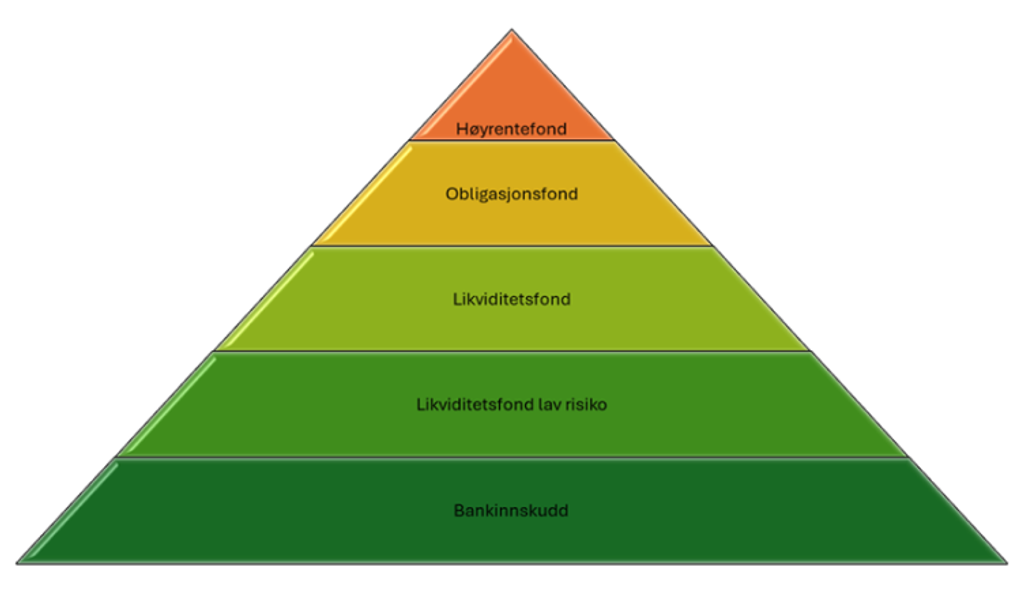

Risikopyramiden: Hvordan velge riktig plassering av overskuddslikviditeten

Fixrate har utviklet en risikopyramide som inspirasjon for plassering av overskuddslikviditet, som viser de ulike investeringsformene rangert etter risikoprofil. Jo høyere risiko og svingninger man kan akseptere, jo høyere er den forventede avkastningen.

Denne pyramiden og tilhørende beskrivelse er kun ment som en illustrasjon, og hvor risikoen for det enkelte fond må vurderes konkret. Vi anbefaler å søke råd fra profesjonelle rådgivere om hvilken likviditetsprofil og hvilke fond som passer for det enkelte selskap.

La oss starte på toppen, med to rentefond-kategorier som vi mener utgjør henholdsvis høy – og middels risiko.

Høyrentefond

Generelt anses høyrentefond å utgjøre en høyere risiko sammenlignet med andre rentefond som investerer i noterte rentepapirer. Det er fordi disse fondene i all hovedsak investerer utenfor Investment Grade-markedet i lån som krever høyere rente fra låntakerne.

Obligasjonsfond

Nest øverst har vi plassert obligasjonsfond, som typisk har større svingninger fordi kredittrisikoen øker i takt med lengden på løpetidene på lånene. Disse fondene kan ha en stor grad av renterisiko, men ikke alltid. På grunn av svingningene bør man ha en lengre tidshorisont (typisk 1,5 år eller mer) om en skal investere i denne typen fond.

Likviditetsfond

Likviditetsfond er ifølge klassifiseringen til Verdipapirfondenes forening delt inn i to underkategorier, som det også fremgår av pyramiden over: Likviditetsfond med lav risiko og Likviditetsfond. Forskjellen mellom dem ligger i renterisiko, kredittrisiko og hvor fleksible fondene kan være.

Likviditetsfond med lav risiko har aller minst risiko. Fondene i denne kategorien skal ha en rentefølsomhet (renterisiko eller rentebindingstid) under 0,5 år. Fondenes vektede gjennomsnittlige løpetid (kredittfølsomhet eller kredittdurasjon) skal dessuten være mindre enn 1 år. Fondene kan kun investere i rentepapirer med rating på minimum dobbel A- (AA-) og i senior finans på minimum BBB-, alt innenfor «Investment Grade».

Likviditetsfond kan ta en noe høyere rente- og kredittrisiko - dog fremdeles innenfor lavrisiko-segmentet. Fondene i denne kategorien skal ha en rentefølsomhet (renterisiko eller rentebindingstid) under 1 år. Fondenes vektede gjennomsnittlige løpetid (kredittfølsomhet eller kredittdurasjon) skal dessuten være mindre enn 1,5 år. Fondene kan kun investere i rentepapirer med rating på minimum BBB-, alt innenfor «Investment Grade».

Likviditetsfond foretrekkes av mange av Fixrate sine kunder grunnet avkastningen man faktisk får på et lavt risikonivå. Men også fordi likviditeten er mye bedre (3 dager) enn bankinnskudd (31 dager). Er ønsket lavest mulig svingningsrisiko, velges gjerne Likviditetsfond med lav risiko. Er bedriften komfortabel med marginalt høyere svingningsrisiko, kan likviditetsfond være fornuftig, siden man da kan forvente marginalt høyere avkastning, viser historikken. Forskjellene i historisk avkastning har vært små, typisk 0,2 til 0,4 prosentpoeng årlig, som grafene i den månedlige markedsrapporten viser.

Bankinnskudd

Nederst på risikopyramiden har vi plassert bankinnskudd, såkalt risikofri rente. Bankinnskudd er ikke utsatt for svingninger i det plasserte beløpet på grunn av endringer i markedet. Renten kan imidlertid svinge i takt med endringer i markedsrenten. Derfor sier man ofte at bankinnskudd er “sikkert som banken”. I Norge har vi likevel noe som heter Bankenes Sikringsfond da det rent faktisk er en motpartsrisiko ved å ha midler i bankinnskudd dersom den aktuelle banken skulle gå konkurs. Les mer om dette her.

Viktig å tenke på

Vi ser at plassering av overskuddslikviditet som oftest gjøres i den grønne delen av risikopyramiden vår (likviditetsfond eller bankinnskudd). Man må alltid vurdere risikotoleranse og forstå produktene før man investerer, og før en investering i de øverste kategoriene blir det desto viktigere at man har gjort en grundig overveielse av risikotoleranse og innsikt i hva som driver avkastningen og svingningene over tid.

Hvilke bedrifter investerer typisk i rentefond?

Dersom bedriften har overskuddslikviditet som står på en lavrentekonto, eller man ser etter et mer likvid alternativ til bankinnskudd med 31 dager oppsigelse, er rentefond (likviditetsfond) potensielt et fornuftig plasseringsalternativ. Hos Fixrate er de fleste av våre kunder driftsselskaper, stiftelser eller virksomheter innen offentlig forvaltning med behov for å få mest mulig ut av sine plasseringer av overskuddslikviditet.

Det er typisk fire grunner til at kunder hos Fixrate velger rentefond:

- Bedriften får god likviditet og bedre likviditet enn bankinnskudd med 31 dagers oppsigelse

- Bedriften får mulighet til en avkastning som historisk har vært på linje med eller bedre enn de beste bankinnskuddsrentene. (Ingen garanti for dette)

- Bedriften har mulighet for delvis uttak, som ikke er en mulighet i ordinære bankinnskudd på Fixrate sin plattform

- Bedriften kan gjennom fond spre kapital i forskjellige verdipapirer

Hvis bedriften har overskuddslikviditet som står på en lavrentekonto, er rentefond (likviditetsfond) potensielt et fornuftig plasseringsalternativ.

Hvordan beskattes rentefond?

Rentefond beskattes med samme sats som andre renteinntekter med 22 % på avkastningen dersom man er i skatteposisjon. Dette gjelder både avkastning på renter løpende samt eventuelle kurssvingninger.

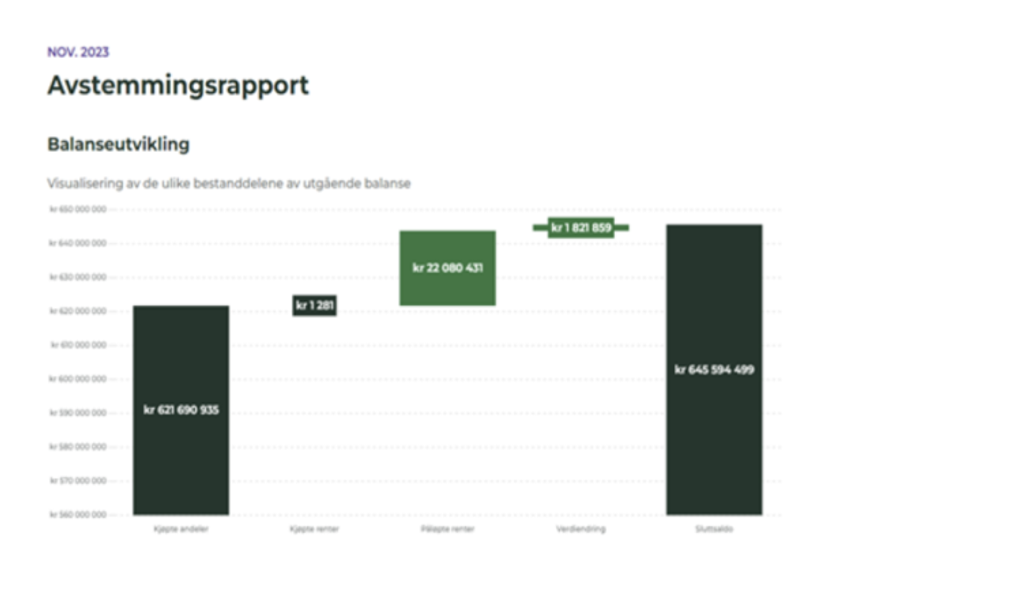

Rapportering på bedriftens plasseringer

En utfordring for mange virksomheter som har spredt risikoen og plassert overskuddslikviditet i flere ulike rentefond er oversikt og rapportering. Fixrate har derfor utviklet en rapporteringsløsning som gir deg god oversikt over bedriftens plasseringer i rentefond på tvers av de forskjellige kapitalforvalterne du har valgt.

Når det gjelder rentefond behandles den skattemessige avkastningen på renter og eventuelle kursendringer ulikt. Fixrate har i perioderapporteringen derfor lagt opp til en løpende inndeling i de forskjellige komponentene av avkastning. Dette er også ment å tilfredsstille selskaper som rapporterer i henhold til IFRS-standarden (International Financial Reporting Standards).

Slik kan Fixrate forenkle din plassering av overskuddslikviditet

Fixrate vil lette veien for bedriftseiere til en bedre avkastning på overskuddslikviditet. Vi har skapt en markedsplass for rentefond og bankinnskudd, hvor bedriften enkelt kan velge det tilbudet som passer best for sin egen likviditet. Ønsker du å titte inn i vårt univers og legge en bedre plan for din overskuddslikviditet? Registrer deg nå for å komme i gang!

Les mer om rentefond

Fordeler og ulemper med rentefond for bedrifter

5 min lesetid

11. Jun 2024 10:14

Vi ser at rentefond er en populær løsning for plassering av overskuddslikviditet blant mange bedrifter, men er rentefond bare gull og grønne skoger? I denne artikkelen deler vi vår oppfatning av fordeler og ulemper ved å plassere midler i rentefond, og hvilke fordeler Fixrate sin plattform gir.

Hafslund bruker Fixrate til likviditetsplasseringer

5 min lesetid

26. Mar 2025 11:22

Norges nest største fornybarkonsern, Hafslund, bruker Fixrate for bruk av rentefond i likviditetsstyringen. – Vi hadde et behov som Fixrate løste veldig bra, uttaler Henry Borchgrevink-Lai, Treasury manager i Hafslund.

Hva er likviditetsfond, obligasjonsfond og høyrentefond? The Good, the Balanced, and the Bold.

5 min lesetid

06. May 2024 11:52

Når overskuddslikviditeten til bedriften skal settes i arbeid, kan utfordringen virke like dramatisk som scenen fra en klassisk spaghetti-western. Vil det være den standhaftige sikkerheten, den avveide balansen eller den dristige eventyreren som trekker det lengste strået? I denne artikkelen rir vi gjennom finansverdenens støvete landskap og introduserer de tre hovedkategoriene av rentefond.

Om denne artikkelen

Dette er en informasjonsartikkel som er utarbeidet for å gi en generisk og forenklet innføring om plassering av overskuddslikviditet. Denne teksten er ikke ment å utgjøre investeringsråd eller investeringsanbefalinger, ei heller juridisk rådgivning. Personer som vurderer å investere bør søke rådgivning før eventuell investering gjøres. Husk også at historisk avkastning aldri er en pålitelig indikator for fremtidig avkastning. Fremtidig avkastning vil blant annet avhenge av markedsutviklingen, forvalters dyktighet, verdipapirfondets risiko, samt kostnader ved kjøp, vedlikehold og salg. Avkastningen kan også bli negativ, og investert kapital kan gå tapt.