Hvem er den typiske Fixrate-kunden?

Skrevet av Brynjar Ellingsen

22. Jun 2022 08:40

Mange lurer på om Fixrate passer deres bedrift. Typisk da, er å ta en titt på hvilke andre bedrifter som bruker tjenesten. Hvor mye penger plasserer bedriftene? Hvilken type selskap er det som plasserer penger? Hvor mange banker plasserer bedriftene penger i? Kort sagt, hva kjennetegner den typiske Fixrate-kunden?

Vi kan selvsagt besvare spørsmålet enkelt og greit ved å si at "Fixrate passer alle med overskuddslikviditet". Men om vi går litt lengre ned i puddingen kan vi sortere svaret noe mer finmasket.

Hvilke selskaper benytter Fixrate?

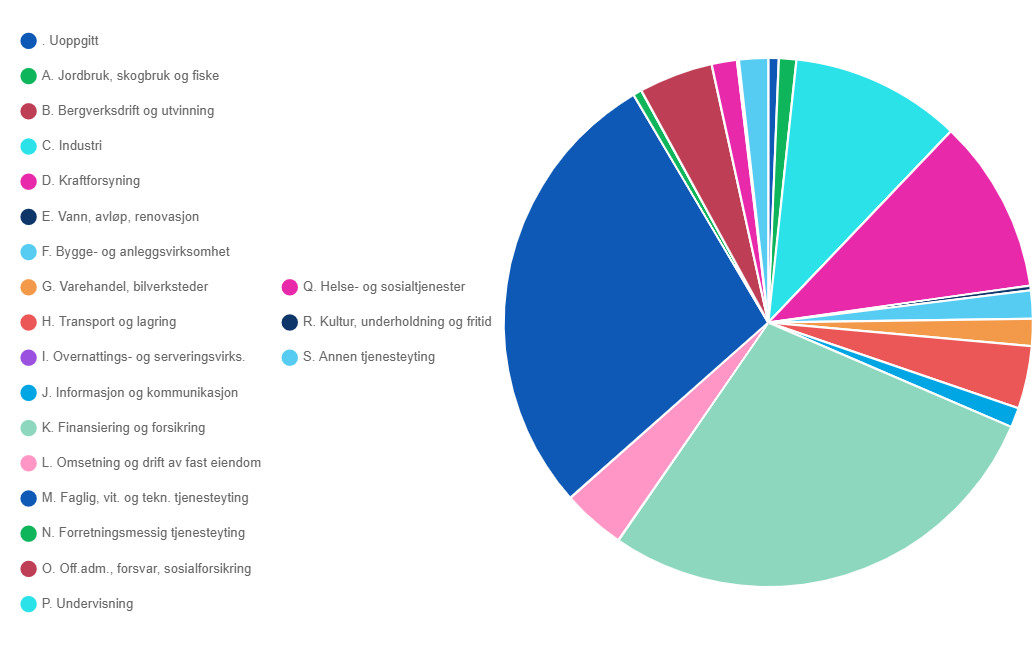

Fixrate ble tidlig tatt i bruk av profesjonelle miljøer, men "kaken" under er i endring.

Kakediagrammet viser fordelingen av ca 15 milliarder som står plassert i bankene. To sektorer utpreger seg, begge med ca 4 milliarder hver. "Finansiering og forsikring" og "Faglig, vitenskapelig og teknisk tjenesteyting". I førstnevnte kategori finner vi profesjonelle miljøer, eksempelvis fondsforvaltere og forsikringsselskap. I andre kategori finner vi noen stiftelser, noen ASA etc. Ellers er midlene temmelig fordelt blant svært mange sektorer. Vi har fulgt denne "kaken" over tid, og vi observerer at andelen som ligger hos profesjonelle forvaltere minker. Ikke fordi disse slutter å bruke tjenesten, men fordi øvrige sektorer vokser.

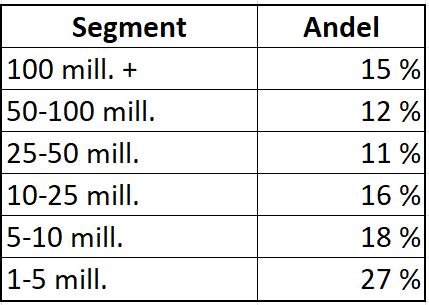

Stor forskjell i hvor mye kundene plasserer

Fixrate brukes av svært ulike kunder, alt fra proffe forvaltningsmiljøer til privateide småselskap. Mange kunder er sykliske, dvs de plasserer penger i perioder. Vi vet at mange kunder starter med noen plasseringer, og etter å ha prøvd tjenesten en tid kommer de med mer penger. I tabellen under er "Andel" tilsvarende "antall kunder".

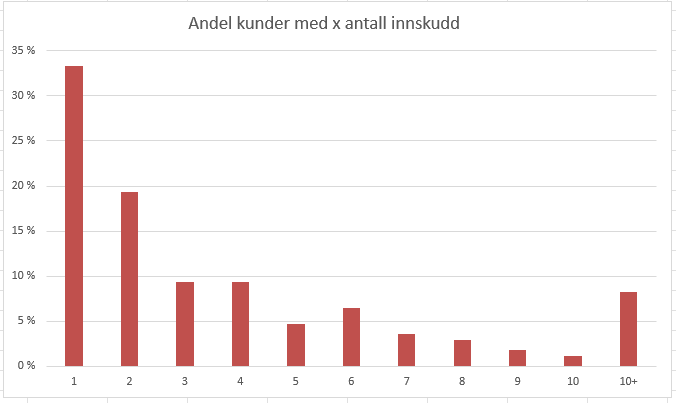

Kundene sprer pengene på flere banker

Internt kategoriserer vi kundene i to kategorier – disse kjennetegnes ved plasseringer under/over 50 millioner. Fordelingen mellom disse er i dag ca 50/50 i antall. De større kundene har vi som regel en relasjonell inngang til, mens de mindre kundene gjerne kommer via samarbeidspartnere eller digital kanal. Kundeadferden er også temmelig ulik, noe som selvsagt har utspring i kundens behov. For eksempel sprer større kunder pengene mer enn kunder med mindre penger. Ikke nødvendigvis fordi de er konservative, men fordi bankene ikke tar i mot uendelige mengder penger fra én aktør. Den mest aktive kunden som bruker Fixrate, har 61 innskudd spredd over ca 40 banker. Blant kundene som har ett innskudd finner vi typisk SMB-kunder. De plasserer gjerne 2-10 mill. i én bank, og er fornøyd med det. Andre igjen ønsker å minimere risiko, og utnytter banksikringsfondet ved å plasserer 2 mill. i x antall banker.

Ikke gitt hvem som styrer

I små bedrifter er det gjerne eieren selv som bestyrer pengene. Ola Nordmann AS bestyres gjerne av Ola Nordmann, og Ola tar selv alle beslutninger og gjennomfører alt fra A til Å. I større bedrifter kan økonomisjefen, en økonomiansatt eller daglig leder styre pengene. I større konsern finnes det gjerne dedikerte roller til forvaltning. At større virksomheter er mer kompleks enn små gjenspeiler seg også i beslutningsprosessene – ting har en tendens til å ta mer tid i en virksomhet med 1000 ansatte enn i en virksomhet med 10 ansatte. Felles for de fleste bedrifter er et ønske om å effektivisere – de ønsker ikke å bruke for mye tid på forvaltning av midler. Dette kan vi kjenne igjen i en rekke blogginnlegg som er lagt ut – kundene bruker Fixrate typisk fordi de ønsker god rente OG enkle prosesser.

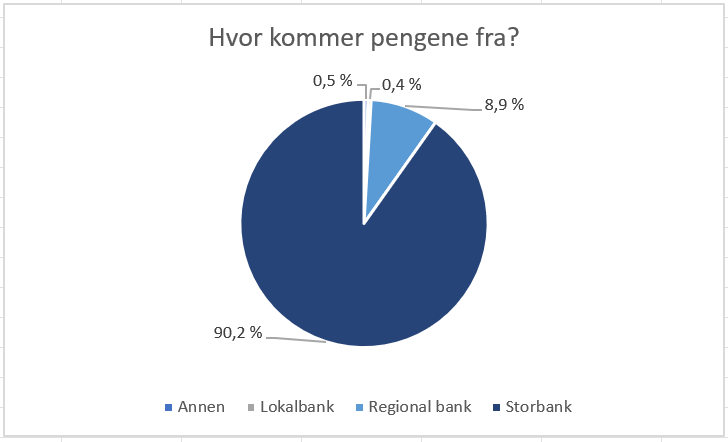

Har gjerne en storbank som hovedbank

Når vi sjekker opprinnelsen til kundenes midler ser vi at over 90% kommer fra storbankene. Altså er det 90% sjanse for at du som kunde opprinnelig har pengene i en større bank. Sjansen for at du har pengene i en mindre, lokal bank er ørliten, vi snakker da ca 0,5%. Dette indikerer betalingsvilligheten hos bankene – de større bankene har mange kilder til finansiering, og trenger ikke betale særlig god rente, mens de mindre bankene har færre muligheter og dermed høyere betalingsvillighet.

Tjener (selvfølgelig) penger på å bruke tjenesten

Dette punktet er kanskje overflødig – selvsagt ønsker kunder å tjene penger ved å bruke Fixrate. Men vi tar med punktet ettersom enkelte er opptatt av risiko – de ønsker ikke å sitte med for mye penger i én bank, og ønsker derfor å spre pengene til flere. Men hovedmotivasjonen er altså å tjene penger på å bruke Fixrate gjennom å få tilgang til bedre betingelser hos banker på markedsplassen.

Hvor mye penger kundene tjener, varierer mye. De som har plassert mest penger via markedsplassen tjener mange millioner per år på sine plasseringer, mens en mer gjennomsnittlig kunde kanskje tjener 500.000 kr - 1 million pr år. De mindre kundene tjener alt fra 10.000 kr til 150.000 kr pr år ved å bruke tjenesten. Vi har skrevet et blogginnlegg som beregner merverdi i ulike scenarier – det kan du lese her.

Så hvem er den typiske Fixrate-kunden?

Til tross for svært stort spenn i kundemassen prøver vi oss på en oppsummering. En typisk Fixratekunde er en bedrift som:

- Har et ønske om god innskuddsrente

- Plasserer gjerne 10-50 millioner fordelt på flere banker

- Ønsker å bruke lite tid på å følge opp midlene

- Ønsker enkle, effektive prosesser

Og husk – ingen regel uten unntak – du står fritt til å sjekke potensial i kroner og øre ved å bruke vår rentekalkulator :)